Erstellt am: 20. 2. 2014 - 17:00 Uhr

Was wäre wenn … die Hypo Pleite geht?

Nicht nur "Mindworker" Rudi Fußi ist davon überzeugt, auch der auf seiner Website bloggende Hans Arsenovic, Sprecher der Grünen Wirtschaft, lässt keine Zweifel aufkommen: Für ihn ist eine Insolvenz der Bank die mit Abstand günstigste Lösung. Arsenovic spricht dabei von einem Modell, das oft als "geordnete Insolvenz" verkauft wird (wiewohl ja eigentlich eine Insolvenz per se "geordnet" ist, wie etwa Kai Jan Krainer, wirtschaftspolitischer Berater des Kanzlers, nicht müde wird zu betonen).

Und die Vorteile liegen auf den ersten Blick auf der Hand: Die Republik könnte den Gläubigern eine Abschlagszahlung anbieten (also etwa eine Quote von 50 Prozent) und kommunizieren: "Liebe Gläubiger, ihr könnt entweder jahrelang prozessieren, samt Rest-Unsicherheit, oder ihr nehmt jetzt gleich die Hälfte."

Doch was wären die Folgen?

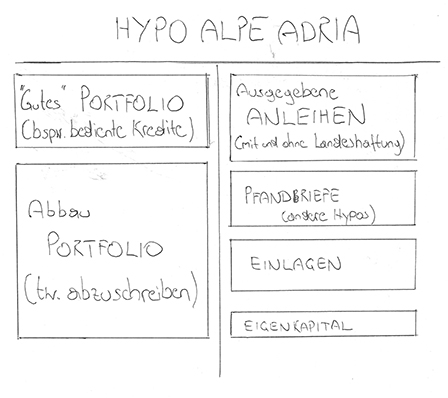

Im Prinzip sieht die Hypo-Bilanz (stark vereinfacht und bisherige Verkäufe, etwa des Österreich-Geschäfts, ausgenommen) folgendermaßen aus - ohne Zahlen und maßstabsgetreuer Darstellung und vor Bildung der Bad Bank, siehe Anstaltslösung. Eine Bad Bank hätte kein Eigenkapital:

FM4/Robert Zikmund

Abgesehen vom Umstand, dass die aktuellen Zahlen ja wenig bis gar nicht bekannt sind, jedes Zahlenmikado also von fragwürdigem Nutzen ist (die letzten, offiziellen Bilanzdaten sind vom ersten Halbjahr 2013) - was würde also passieren, wenn die Gläubiger der Hypo nun nicht mehr bedient werden könnten, die Bank also insolvent (zahlungsunfähig) wird?

These 1: Die Haftungen Kärntens von etwa 12 Milliarden werden schlagend

Das stimmt natürlich, auch wenn der Kärntner Landeshauptmann jüngst versuchte, an der Verbindlichkeit dieser Haftungen zu rütteln. Ein sofortiges Wirksam-Werden der gesamten Haftung wäre für Kärnten, und damit wohl auch für die Republik, ein beispielloses Szenario mit unsicherem Ausgang. Deswegen müsste man eben versuchen, wie im Arsenovic-Vorschlag skizziert, Haltern dieser Anleihen eine Quote anzubieten. Nicht klar ist, ob sich etwa auf derartige Fälle spezialisierte Fonds auf so einen Deal überhaupt einlassen würden. Allerdings muss man auch ergänzen, dass die Halter der Haftungs-Anleihen die Hypo natürlich durch alle Instanzen klagen müssten, um dann das Land Kärnten wegen ihres Verlusts klagen zu können. Eine sofortige Insolvenz Kärntens würde dieses Szenario also wohl auch nicht bedeuten.

These 2: Eine Insolvenz würde auch nicht-schützenswerte Gläubiger zur Kassa bitten

Dieses Argument trifft im vollen Umfang nur auf jene Gläubiger zu, die Anleihen besitzen, die nicht mit Haftungen unterlegt sind. Bei diesen Wertpapieren haben wir aktuell eine Situation wo weit unter dem Ausgabewert (=100%) mit diesen Papieren gehandelt und somit gegen die Hypo spekuliert wird, da ja die Regierung quasi ankündigt hat, von einer Insolvenz abzusehen. Im schlimmsten Fall würden Anleger voll ausbezahlt werden, die jetzt vielleicht um 20-30 Prozent des Ausgabewerts kaufen. Wie wir seit einigen Tagen wissen, zählen zu den Gläubigern in- und ausländische Banken und Fondsgesellschaften, etwa auch die Schweizer UBS, die mit diesen haftungsbesicherten Wertpapieren beste Renditen erzielt. Ob man wirklich sagen kann, dass all diese Käufer im guten Glauben an die Sicherheit der Kärntner Haftung gekauft haben, vor allem in der Relation zur Kärntner Gesamt-Wirtschaftsleistung, darf man wohl zumindest als "umstritten" bezeichnen. Eine andere Sache sind natürlich die gesicherten Anleihen, die sich unter anderem im Besitz konservativer Anleger wie Versicherungen befinden.

FM4/Robert Zikmund

These 3: Jene Milliarden, die die Bayern noch in der Bank haben, wären sofort zurückzuzahlen

Davon ist jedenfalls Stefan Petzner überzeugt. Und tatsächlich spricht der Vertrag mit der Bayern LB eine recht klare Sprache, sinngemäß: Wenn die Lebensfähigkeit der Bank nicht mehr gewährleistet ist, stellt der Bund die Rückzahlung der zu diesem Zeitpunkt aushaftenden Darlehen und Kreditlinien sicher. Allerdings ist der gleiche Petzner auch davon überzeugt, dass dies genauso im Falle einer Bad-Bank Anstaltslösung gelten würde.

These 4: Man würde "gute" Assets zu billig verkaufen müssen

Klar ist: Bei einer Insolvenz müssen die guten Assets der Hypo, also etwa Kredite die noch bedient werden oder Immobilien die etwas wert sind, wesentlich schneller veräußert werden, als bei einer Anstaltslösung (die man ja extra wählt, um diese Dinge zum Bestpreis anbringen zu können). Da so oder so der Steuerzahler zur Kassa gebeten wird, könnte es sein, dass durch Überstürzung hier Schaden entsteht.

These 5: Der Finanzplatz Österreich würde einen Imageverlust erleiden

Wenn das Versprechen eines Bundeslandes nichts mehr zählt bzw. man Gläubiger mit Quoten abspeist, heißt das nichts anderes, als Zahlungsausfall. Das hätte, was die Kreditwürdigkeit betrifft, natürlich negative Auswirkungen. Sagen zumindest Menschen, die einer Hypo-Insolvenz eher skeptisch gegenüber stehen. Ob es dann wirklich so kommt ist allerdings eine andere Frage, schon oft wurde in ähnlichen Situationen vor Ansteckungsgefahr gewarnt, wirklich passiert ist dies aber selten. Auch in Griechenland, und das war natürlich eine ganz andere Geschichte als die Hypo, hat man lange vor dem Haircut vor den möglichen Verwerfungen gewarnt - die dann aber im Großen und Ganzen ausblieben.

Ob es tatsächlich zu einer teuren Verschlechterung des österreichischen Kredit-Ratings kommt, müsste man erst abwarten. Denn selbst wenn etwa Kreditkosten um einen Prozentpunkt steigen, hätte dies nicht so gravierende Folgen wie oft dargestellt - denn wir müssen ja nicht jedes Jahr unsere gesamten Schulden refinanzieren.

These 6: Am Balkan könnte es durch eine Insolvenz Probleme geben

Diese "Nebenwirkungen" einer Hypo-Pleite stehen auch schon im ominösen Wyman Bericht, selbst wenn die Insolvenz - wie dieses Gutachten ja nahe legt - die günstigste Lösung ist, warnt auch die Beratungsfirma Oliver Wyman vor einem sogenannten Bankrun in Südosteuropa. Welche Folgen eine Insolvenz in diesen Ländern haben würde, ist und bleibt ein ganz großes Fragezeichen.

Was sagen die Experten?

Professor Teodoro D. Cocca von der JKU in Linz, der heute Abend ab 22.30 im ORF-Wirtschaftsmagazin ECO im Interview ist, spricht sich im Beitrag etwa für die Möglichkeit dieser geordneten Insolvenz aus:

"Eine geordnete Insolvenz würde aus meiner Sicht, aus heutiger Betrachtungsweise, die eigentlich cleverste Lösung sein. Der große Vorteil wäre: Es würden nicht 100 Prozent des Schadens beim Steuerzahler haften bleiben, sondern es müssen sich daneben noch andere beteiligen, an der Deckung des Schadens. Und das erscheint mir, aus wirtschaftlicher und politischer Sicht, eigentlich als das Sinnvollste.

Die internationale Erfahrung zeigt, das immer dort, wo es gelungen ist, sehr schnell eine Bank abzuwickeln, also ein Lösung zu finden, dass das immer die attraktivste Lösung für die Steuerzahler war. Bei der Hypo Alpe Adria bleibt es unverständlich, wie so viel Zeit verstreichen konnte, um dann immer noch keine Lösung zu haben. Da hat man jetzt alle Voraussetzungen dafür geschaffen, dass schlussendlich alles wahnsinnig teuer wird. Trotzdem finde ich es jetzt sehr wichtig, dass man sich bemüht sehr schnell diese endgültige Lösung zu finden und sehr schnell kann nicht bis zu den Sommerferien sein, sondern in sechs bis acht Wochen muss die Lösung stehen."

Fazit

Verständlich, dass die nun kommunizierte Anstaltslösung (also eine Bad Bank die komplett der Republik gehört, im Gegensatz zum anfangs präferierten Modell mit Banken-Beteiligung) schon aufgrund der monströsen Summen denkbar unpopulär ist. Als einzige Alternative bleibt die Insolvenz. Allerdings ist so ein Szenario in Europa ohne Beispiel, und die Folgen daher sehr schwer abzuschätzen. Das Argument, dass man nicht die Gläubiger sondern die Steuerzahler schützen soll, ist zwar denk-richtig, hat aber ein paar Schönheitsfehler. Etwa auch den Umstand, dass aktuell nicht (nur) "böse Hedgefonds" Hypo-Anleihen kaufen, sondern eben auch ganz konservative Anleger - wie etwa ein mündelsicherer Rentenfonds der BAWAG. Man kann selbstverständlich den meisten politischen Playern in dieser Causa die Vorwürfe nicht ersparen. Zu viel wurde falsch, zu spät oder gar nicht gemacht. Deswegen jetzt nach der Insolvenz zu rufen ist aber eventuell auch nicht die sichere Alternative, als die sie teilweise verkauft wird.